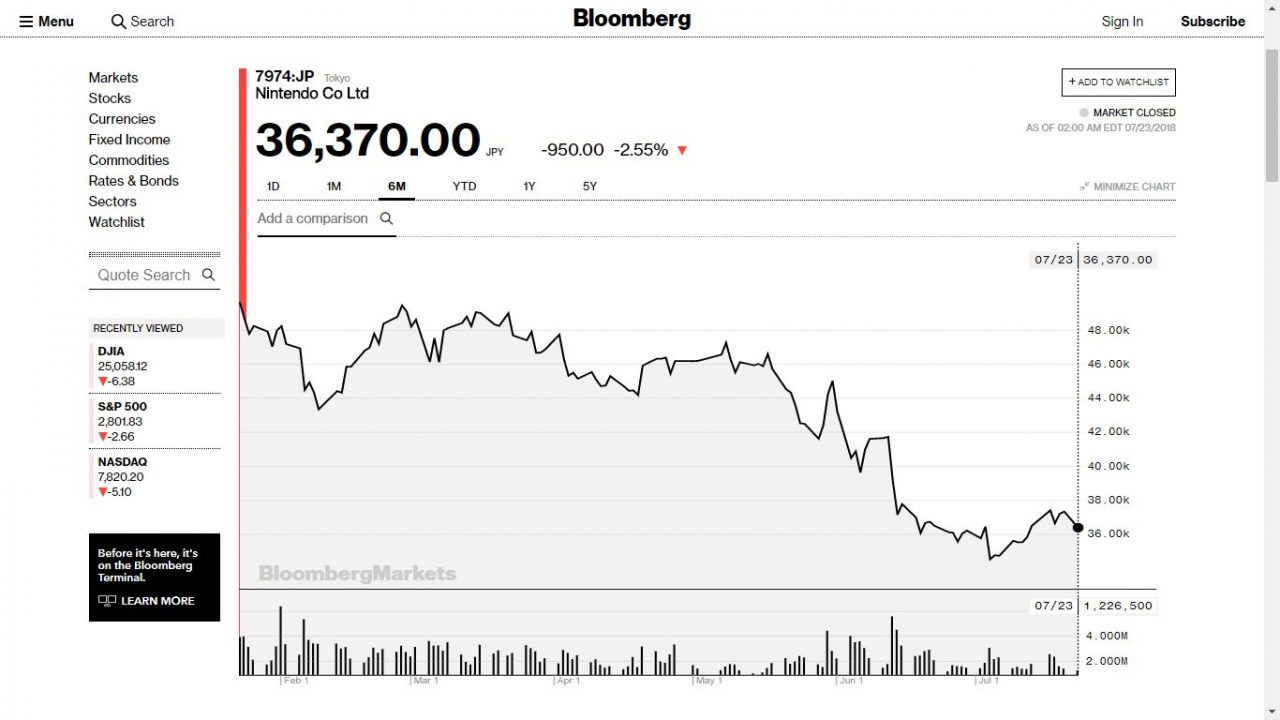

Siamo a ormai quasi un anno e mezzo dall’uscita di Nintendo Switch: la risposta del mercato ci autorizza a definirla senza remore un successo, fin dal lancio la console ha registrato numeri di vendita ragguardevoli, un ottimo indice di gradimento degli utenti e anche delle prestazioni medie riguardo i giochi terze parti che hanno smentito le meno ottimistiche previsioni dei detrattori. Tutto bene, dunque, direte. E invece no, perché da marzo le azioni Nintendo hanno cominciato a perdere inesorabilmente valore. Non si tratta di un calo da poco: la grande N ha perso quasi un quarto del suo valore alla Borsa di Tokyo da fine maggio ad adesso. Miliardi su miliardi di Yen.

Attenzione, le vendite di Nintendo Switch continuano ad andare bene, gli ultimi dati – proprio di fine marzo – riportano circa 18 milioni di unità vendute. Perché allora il titolo in borsa cala? Da questo punto di vista la finanza non lascia spazio a equivoci: se il valore è in calo, significa che molti hanno messo in vendita le proprie azioni, perché viene meno la fiducia nella tenuta del prezzo. Non di rado, in simili casi, i grossi produttori pagano lo scotto di scelte avventate: il rilascio di un’update che comporta problemi al software, un’inadeguata (in eccesso o in difetto) fornitura di hardware sul mercato (Nintendo ha corso questo rischio poco dopo il lancio, ma ha tempestivamente provveduto), problemi con il servizio online che oggi possono avere pesanti ripercussioni… le cause di solito riguardano qualche problema legato all’andamento del proprio lavoro.

Ciò che è curioso, nel caso in questione, è che Nintendo pare non essere incappata in alcuno di questi problemi – quantomeno non in maniera così drastica da comportare una simile inflessione – e che i consumatori sembrano continuare a dar fiducia alla casa di Kyoto. Quale problema hanno sentito allora gli investitori, quelli che hanno dapprima comprato il titolo e l’hanno recentemente messo in vendita? C’è da notare come il valore sia sceso di circa il 32% (circa un terzo, mica roba da poco) dopo la fallimentare presentazione all’E3, nella quale si è scelto di dar molto – troppo – spazio a Super Smash Bros. Ultimate a scapito di altri contenuti, con il risultato che gli annunci che non pochi fan attendevano con ansia non sono mai arrivati.

Alcuni analisti hanno puntato il dito proprio sulla mancanza di un chiaro orizzonte d’attesa: a differenza di Sony e Microsoft, che, pur non fornendo release date, hanno dato agli utenti la possibilità di uno sguardo sui titoli in lavorazione, giocando su un facile marketing, cultura dell’hype e spettacolarizzazione, Nintendo ha puntato su una scelta “specialistica”, probabilmente più concreta, con un deep dive dedicato a un’IP forte, in cui ha mostrato di credere molto. Scelta non apprezzata dal pubblico, e anche da buona parte dei fan. Inoltre, come può anche essere normale in certi momenti del ciclo di vita di una console, le vendite di Switch hanno subito una contrazione, portando alcuni analisti a pensare che il combinarsi dei due fattori sia stato determinante nel crollo del titolo in Borsa:

-5.27%. Nintendo stock again got slaughtered at the Tokyo Stock Exchange today.

The Nikkei thinks it’s because of a lack of new information on the game pipeline and sluggish sales of the Switch, causing foreign shareholders to get rid of the stock.

— Dr. Serkan Toto (Kantan Games Inc.) (@serkantoto) 4 luglio 2018

«-5,27%. Le azioni Nintendo nuovamente massacrate nella borsa di Tokyo. Il Nikkei ritiene che la causa siano l’assenza di informazioni sulla produzione di videogame e le fiacche vendite di Switch, fattori che hanno indotto gli azionisti esteri a disfarsi delle azioni.»

Tatsumi Kimishima, ex presidente di Nintendo, ha dichiarato qualche settimana fa che la grande N ha ancora dei titoli da annunciare entro la fine dell’anno, ma questa rimane allo stato di fatto una dichiarazione di intenti: l’utenza videoludica è molto pragmatica, spesso impaziente e dalla memoria corta, e non pare che una simile prospettiva abbia avuto alcun influsso positivo sul titolo già in discesa.

Parte del problema è dunque da ricondursi alla cattiva gestione della conferenza dell’E3, sul punto pochi dubbi, ma non bisogna dimenticare che il titolo è in calo già dal mese di marzo, i miliardi si perdono già da più di un trimestre. Il mercato di riferimento (la Borsa di Tokyo) gode strutturalmente di buona salute, e questo ci porta a escludere le cause siano congiunturali, legate a una generica sfiducia o alla fiacchezza del mercato: il problema è direttamente legato all’azienda. Il ritmo del ribasso è rallentato nelle ultime settimane, ma la situazione è ancora lungi dall’essere sotto controllo.

I fattori in gioco sono certamente svariati. Diamo per buoni i due che abbiamo già citato sopra, lasciamoli tra le concause e guardiamo agli investitori: alcuni dubbi da parte di quest’ultimi sono certamente legati all’ambizioso obiettivo di vendita per l’anno 2018, alla fine del quale Nintendo ha prospettato di arrivare a 20 milioni di unità, senza però apportare variazioni di rilievo nel prezzo di mercato né introdurre killer app. I più preoccupati riguardo queste previsioni sembrano essere soprattutto gli investitori non nipponici: mentre in Giappone la fiducia nella compagnia pare sostanzialmente invariata, fuori dal paese del Sol Levante molti temono il non ancora consolidato sostegno da parte dei grossi publisher. Un problema in realtà ultradecennale per Nintendo, che restituisce un’idea di un aspetto rilevante del mercato videoludico: la grande N avrà certamente svariati assi nella manica, è certo che Kimishima non menta quando parla di titoli ancora da annunciare. Le IP ancora da sfruttare non sono poche ma, in attesa di un domani in cui queste vengano annunciate, la mancanza di importanti terze parti di rilievo non fa stare tranquilli oggi gli investitori.

Il supporto delle third parties è da tempo un indicatore chiave non da poco per il mercato, e l’incertezza riguardo la presenza di titoli di peso su Switch è un fattore che potrebbe aver inciso sulla fiducia degli azionisti: arriveranno mai titoli come Far Cry 5 o Kingdom Hearts III? O il tanto atteso Anthem? E Red Dead Redemption 2? Se certe assenze pesano relativamente sull’utente che colloca Nintendo Switch in una dimensione ben precisa nel mondo videoludico, vedendola come console alternativa o complementare nell’utilizzo, nella fruibilità e quindi anche nella line-up rispetto alle due rivali principali, lo stesso non si può dire che il mercato più ampio, quello dei casual gamer, quello dove si muovono i grandi numeri, sia della stessa idea.

In un articolo pubblicato alla fine dello scorso anno su IGN, Mattia Ravanelli sosteneva che questo non fosse un problema: ricordo che, se da utente e fruitore mi trovavo completamente d’accordo con questa visione, nutrivo i miei dubbi dal punto di vista del mercato. E non perché Nintendo Switch possa non farcela senza l’ampio parco titoli delle rivali, ma perché senza terze parti cresce la necessità di offrire un differenziale che permetta di tenere una stabilità di medio-lungo periodo. Al primo anno si poteva puntare sul fattore novità e su due killer app come Breath of The Wild e Super Mario Odissey: adesso bisogna inventarsi qualcosa. E la risposta non è purtroppo Nintendo Labo che, pur ricevendo numerosi apprezzamenti dalla critica e dai fruitori, non sta restituendo numeri rilevanti in termini di vendite. E anche a questi risultati gli investitori risultano sensibili.

Ovviamente anche le terze parti e un Labo non del tutto incisivo sul mercato sono concause da sommare alle precedenti. Ce n’è anche un’altra da non sottovalutare, direttamente legata al mercato, alla brand reputation e al mindset dell’investitore di Borsa medio.

Quello finanziario è infatti un mercato che si costruisce momento per momento attraverso stime e previsioni, e che subisce smottamenti di ogni natura, anche quelle legate a cause dei natura “storica”. Nintendo proveniva da numeri passati altalenanti, generati soprattutto dai pessimi risultati di WiiU in termini di vendite. Questo gli investitori non lo dimenticano di certo. Dopo aver assistito a un rialzo del titolo conseguente al successo di Pokémon Go, seguito dall’ottimo lancio di Switch l’anno successivo che ha comportato un’ulteriore crescita, molti hanno certamente cominciato a chiedersi quando una simile ascesa si sarebbe fermata, proprio per prevedere il momento migliore e vendere al massimo prezzo. Alcuni analisti hanno previsto un cambio di passo a maggio, e molti hanno semplicemente visto questo trimestre come il momento migliore per una exit strategy.

Nintendo avrebbe potuto farci qualcosa? Probabilmente sì: l’annuncio di un nuovo titolo della serie Yoshi (abbiamo avuto un trailer, ma non abbiamo una release date, né tantomeno un titolo definitivo) o di un Animal Crossing, ma anche l’uscita di Fire Emblem: Tree Houses entro l’anno avrebbero certamente aiutato. Il 2018 potrebbe chiudersi con Labo come unico prodotto inedito degli studi di Nintendo Entertainment Planning & Development, senza alcun nuovo videogame su Nintendo Switch. Probabilmente a Kyoto prenderanno contromisure, organizzandosi per evitarlo.

La chiusura di trimestre fra circa una settimana sarà inevitabilmente deludente per Nintendo, la quale vedrà probabilmente un ulteriore (seppur non drammatico) calo del titolo entro la fine del mese, con vari investitori pronti anche oggi al bail out.

Ma attenzione: quel che abbiamo scritto finora non deve affatto portarci a concludere che Nintendo sia in crisi o o che il suo business sia traballante. I fattori che abbiamo analizzato hanno contribuito a un calo drastico del titolo in un dato frangente, sì, ma certi momenti nell’andamento azionario di una grande compagnia sono in parte fisiologici e vanno messi in conto, specie se si tratta di un’azienda che opera scelte di mercato non canoniche come la casa di Kyoto: le scelte degli shareholder si basano sulle informazioni disponibili nel momento storico di riferimento, e basterebbero delle contromosse strategiche a risollevare in breve tempo la situazione e compensare alle perdite.

Ci sono tutti i motivi per ritenere la strategia della grande N ancora solida, il potenziale in termini di IP è ancora consistente, ribadiamo, e il gradimento del pubblico nei confronti di Switch è ancora alto. Super Smash Bros. Ultimate deve ancora dispiegare i propri effetti sul mercato (sarà il titolo da trovare sotto l’albero di Natale), come del resto i due Pokémon Let’s Go che usciranno a novembre: tutto porta a puntare gli occhi sull’ultimo trimestre del 2018, insomma. Pur rallentate, le vendite della console continuano a un buon passo, e la fine dell’anno potrebbe riservare ancora qualche sorpresa in termini di IP. Anche in assenza di queste ultime, gli ultimi mesi del 2018 saranno certamente quelli con i migliori risultati.

Seppur non indolore, il calo del titolo Nintendo in Borsa è quindi da considerarsi figlio di piccoli errori e varie concause ma anche il frutto di una congiuntura fisiologica, che poteva essere in qualche modo messa in conto nel ciclo economico aziendale, e che sarà certamente gestibile con adeguate contromisure strategiche.

Finché l’andamento a ribasso sarà contenuto entro una determinata finestra temporale, la strategia Nintendo nell’era Switch potrà ancora considerarsi un successo, dato che già adesso, a 21 mesi dall’uscita, il buio periodo di mercato dell’epoca WiiU sembra essere ormai un brutto ricordo.